지난해 총매출 28조원…전년比 2조↑

상장 계열사, 중장기 배당 정책 발표

3년간 최소 10~20%…기업가치 제고

|

|

3월 1일은 현대지에프홀딩스 설립 1년이 되는 날이지만 지난해 말에서야 주력 계열사인 현대백화점이 편입한 만큼 올해가 지주사로서의 출발선상에 올랐다고 볼 수 있다. 본격적인 지주사 체제로 전환한 현대백화점그룹의 변화와 남은 과제는 무엇일까.

◇매출·배당금 다 올랐다…시총은 올해부터

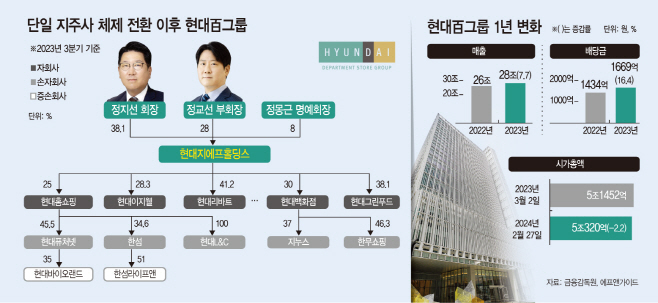

28일 현대백화점그룹에 따르면 지주사 체제 전환 이후 그룹의 총매출은 2022년 26조원에서 2023년 28조원로 2조원이 더 증가했다. 지주사인 현대지에프홀딩스의 출범과 함께 사업회사들의 역량도 함께 끌어올려 거둔 성과다.

배당금도 올랐다. 현대백화점그룹의 지난해 배당금은 1669억원으로 2022년 1434억원에서 16.4%가 늘었다. 현대지에프홀딩스로 지주사 전환을 완료한 후 지난해 초 신설한 '그룹 가치제고 위원회'가 내세운 배당 정책 강화를 계열사 전반에 도입한 결과다.

뿐만 아니다. 현대백화점그룹은 현대지에프홀딩스를 비롯해 상장 계열사 10곳의 중장기 배당 정책(2024~2026년)을 세워 주주 권익 강화에 적극 나서고 있다.

특히 이전까지 중장기 배당정책을 공개하지 않았던 현대리바트, 한섬, 현대에버다임, 현대이지웰, 대원강업도 동참했다. 이들 회사는 앞으로 3년간 최소 배당성향을 10~20%대로 유지할 방침이다. 현대백화점과 현대그린푸드, 현대홈쇼핑 등 주요 계열사들도 배당금을 상향 조정했다.

적극적인 배당 정책으로 시장에서의 기업가치도 올리겠다는 복안이다.

현재 주식 시장 상황이 좋지 않은 영향도 있지만 기업가치를 제대로 평가받겠다는 포부가 무색하게 지주사 체제 전환 이후 그룹 시가총액이 떨어졌기 때문이다.

금융정보업체 에프앤가이드에 따르면 현대백화점그룹의 시총은 지난해 3월 2일 5조1452억원에서 지난 27일 5조320억원으로 2.2%가 감소했다. 현대지에프홀딩스·현대백화점·현대홈쇼핑 등의 주가는 한자릿수 감소로 크게 떨어지지 않았으나 지누스가 46.13%, 현대이지웰이 24.57%, 한섬이 23.68% 등 두 자릿수로 감소세가 컸다.

올해는 강력한 주주환원 정책인 배당금과 실적을 앞세워 계열사들의 주가관리에 적극 나선다는 방침이다.

◇ 지주회사 요건 갖춰야 하는 현대지에프홀딩스

현대지에프홀딩스는 지주회사로서의 요건을 완전히 갖추지 못했다. 공정거래법상 2년 내 지주회사 요건을 충족시켜야 하는 만큼 현대지에프홀딩스는 남은 1년 내 지분 정리가 필요하다.

공정거래법에 따르면 지주회사는 자회사와 손자회사의 지분을 일정비율로 보유하고 있어야 한다. 상장사의 경우 30% 이상, 비상장사의 경우 50% 이상이다. 증손회사는 손자회사가 100% 지분을 보유해야 한다.

큰 산이었던 현대백화점이 지난해 공개매수와 현물출자를 통해 지분 30%를 확보하며 해결했지만 아직 남은 과제가 산적해 있다.

풍부한 자금력으로 M&A에 적극 나서며 한섬과 현대L&C, 현대퓨처넷을 거느리고 있는 현대홈쇼핑의 보유 지분율은 25%다. 자회사가 되기 위한 30% 요건을 충족시키기 위해선 1년 내 5%의 추가 지분 확보가 필요하다. 시장에서는 현대백화점이 보유한 현대홈쇼핑 지분 15.8%를 현대지에프홀딩스가 매수하는 방법이 유력하게 거론되고 있다.

이 외에도 대원강업(22.7%) 등의 지분도 추가 매수가 필요한 상황이다.

손자회사와 증손회사로 영역을 넓히면 처리해야 할 부분이 더 많아진다. 특히 현대백화점이 지분 46.3%를 보유한 '알짜회사' 한무쇼핑은 비상장사로 50% 요건을 충족시키기 위해선 추가 지분 확보가 필요하다.

한무쇼핑은 한국무역협회와 공동 출자한 업체로 무역점, 킨텍스점을 비롯해 여러 대형매장을 운영하는 회사로, 현대백화점 외에 한국무역협회가 33.41%의 지분을 보유하고 있고, 정몽근 명예회장이 10.38%, 현대쇼핑이 8.54%의 지분을 가지고 있다.

정몽근 명예회장과 현대쇼핑이 보유한 지분을 매입하거나 현대쇼핑을 흡수합병하는 방안 등이 거론되고 있다.

현대바이오랜드도 증손회사로 현대퓨처넷이 35%의 지분을 보유, 100%로 끌어올리거나 매각 등을 고려해야 하는 상황이다. 현재로서는 현대홈쇼핑이 현대퓨처넷의 지분을 꾸준히 매입하고 있어 이후 현대퓨처넷과의 합병 등으로 바이오랜드를 손자회사로 올리는 방안이 유력하다.

문제는 자금이다. 대량의 주식을 매입하기 위해선 상당한 자금이 필요하다.

현대지에프홀딩스의 지난해 3분기까지의 현금및현금성자산은 연결기준으로 745억원 정도다. 별도기준으로 본다면 16억원에 그치고 있다. 지난해 거둬들인 영업이익도 별도기준으로 49억원이다.

직접적인 지분 매수보다는 자회사를 동원한 지분 매입이나 흡수합병 등을 통한 지분 정리가 더 유력해 보이는 이유다.

현대백화점그룹 관계자는 "현대지에프홀딩스가 지주회사 요건을 갖추기 위해 다양한 방안을 검토하고 있다"면서 "1년 내 완전한 지주사 체제 전환을 완성하겠다"고 말했다.