복수의 저축연금펀드 운용 하면 손익합산 가능해

김하종 한국투자증권 라이프컨설팅부 차장은 “중장년에게 연금저축계좌를 소개할 때 절세계좌·증여계좌·은퇴자산관리 통장 등의 특징을 강조한다”면서 “특히 은퇴자산관리 통장의 경우 중장년이 퇴직금을 연금저축 계좌에 넣으면 퇴직 소득세를 돌려 받을 수 있는 장점을 알리기 위함”이라고 설명했다.

김 차장은 연금저축계좌의 핵심은 절세라고 강조했다.

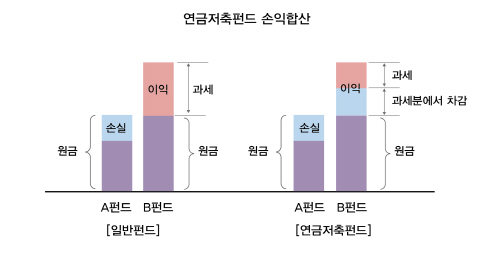

그는 “연금저축계좌는 여러 종류의 연금저축펀드를 동시에 운용할 수 있는데, 이때 모든 펀드의 손익은 합산돼 사용자가 수익금을 인출할 때 세금이 부과된다”며 “이는 매년 발생하는 수익에 과세하는 일반 펀드보다 절세 효과가 크다”고 덧붙였다.

|

매년 발생하는 수익에 대해 과세되지 않기 때문에 이를 연금저축펀드로 활용할 경우 원금과 수익금이 온전히 펀드에 재투자되어 일반 펀드보다 큰 복리효과를 누릴 수 있다. 일반 펀드는 발생한 수익에 관해서 매년 세금이 부과되는 탓에 재투자되는 금액이 연금저축펀드보다 적을 수밖에 없다.

매년 발생하는 수익에 세금이 부과되지 않는 것은 재투자금을 늘린다는 장점도 있지만, 원금 손실을 일정수준 줄여주는 효과도 있다.

예를 들어 총 펀드투자 기간 4년에 1~3년 차에는 각각 이익이 1000만원 발생했고 4년 차에 3000만원의 손실이 발생했다며, 연금저축펀드는 수익금을 인출 할 때 손익이 합산되므로 수익금은 0원이 되어 세금이 부과되지 않아 원금의 손실이 발생하지 않는다.

반면 일반펀드의 경우 1~3년 차 각각의 이익인 1000만원에 대해 과세가 적용된다. 하지만 4년 차에 발생하는 3000만원의 손실로 인해 투자 기간의 총 수익금은 0원이 되고, 앞서 부과된 세금으로 원금 손실이 일어나게 된다.

추가로 연금저축펀드는 일반 펀드보다 조금 더 많은 세제혜택을 받을 수 있다. 일반 펀드는 배당소득에 대해 15.4%(지방세 포함)가 과세되지만, 연금저축펀드는 수익금을 연금형태로 받으면 3.3~5.5%(지방세 포함)의 세율로 부과된다.

김 차장은 “현재 연금저축시장의 수요가 증가하고 있고, 업계에서도 이 분야에 많은 노력을 기울이는 추세다”라며 “특히 연금저축 계좌이체 간소화 이후 기존 예·적금 등의 형태로 묶여 있던 자금이 연금저축시장으로 빠르게 유입되고 있어 앞으로 시장규모가 더욱 커질 것”이라고 전망했다.