인수시 단숨에 업계 2위로 도약

비은행 포트폴리오 강화 해결도

어려운 업황·조달비 부담 걸림돌

|

MBK파트너스가 올해 롯데카드 매각에 닻을 올릴 것으로 관측되는 가운데 우리은행이 보유한 지분을 어떻게 처분할지가 고민거리다.

우리금융이 롯데카드를 인수하게 될 경우 우리카드와의 합병을 통해 카드업계 2위로 도약할 수 있다. 우리금융이 '비은행 강화' 과제를 안고 있는 만큼 예상해 볼 수 있는 시나리오 중 하나다. 하지만 비은행 포트폴리오를 구축하기 위해 우선순위로 증권·보험사를 지목한 만큼 롯데카드는 후순위에 놓일 가능성도 크다. 이미 시장에 매물로 나와있는 롯데손해보험 인수전에 뛰어든 만큼 실탄 마련에 중점을 둘 수 있어서다. 투자금을 회수하는 엑시트도 유력 시나리오다.

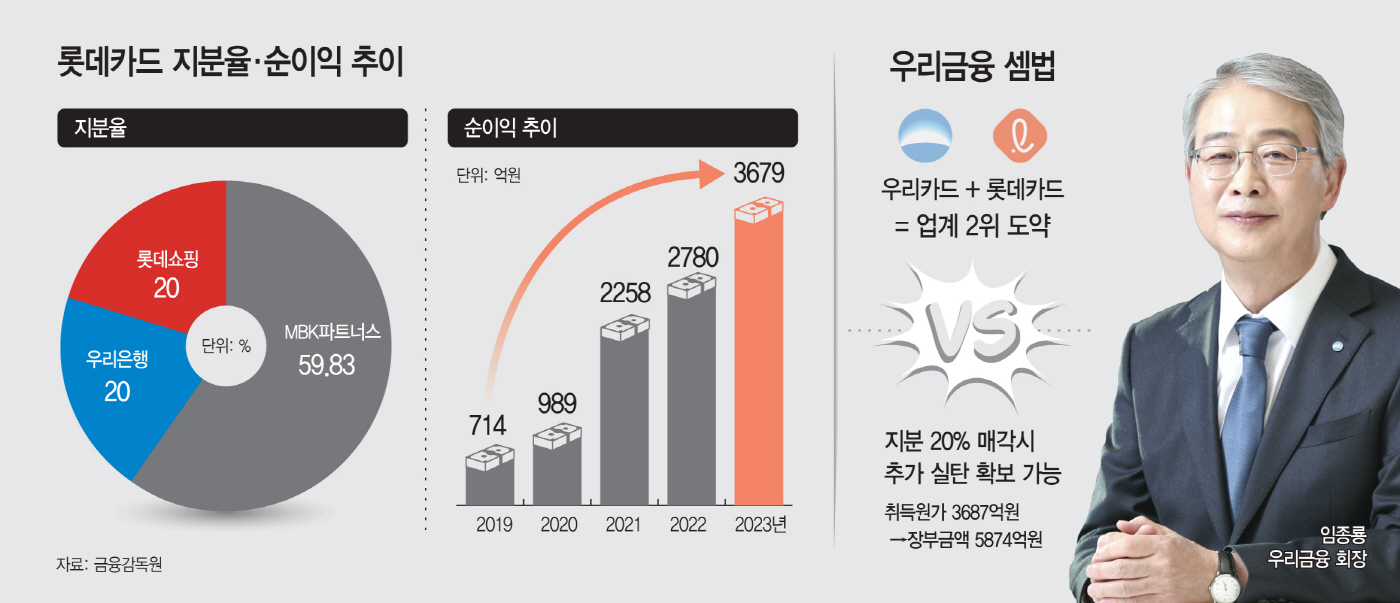

21일 금융감독원에 따르면 롯데카드의 주요 주주는 한국리테일홀딩스(59.83%), 우리은행(20%), 롯데쇼핑(20%) 등이다. 한국리테일홀딩스는 MBK파트너스가 최대주주인 곳이다.

MBK파트너스는 올해 하반기 롯데카드의 매각을 재추진할 것으로 예상된다. 시장에서는 롯데카드의 희망 매각가가 3조원 수준일 것으로 보고 있다. MBK파트너스는 지난 2019년 우리은행과 컨소시엄을 통해 롯데카드를 인수했고, 2022년 매각을 추진한 바 있다. 하지만 당시 높은 가격으로 매각 시도는 무산됐다.

롯데카드의 순이익은 지난 2019년 714억원에서 매년 성장세를 지속, 지난해 3679억원까지 확대됐다. 연간 실적만 놓고 보면 호실적을 이어가고 있는 모습이다. 다만 올해 1분기에는 전년 동기 대비 54% 감소한 249억원의 순이익을 기록했다. 롯데카드의 인수 후보군으로 우리금융뿐만 아니라 KB금융, 하나금융 등이 언급된다. 모두 카드사를 자회사로 두고 있는 곳들이다. 업계 5위인 롯데카드를 품게 되면 기존 카드 자회사와의 합병을 추진, 업계 1~2위로 한 번에 도약할 수 있다는 이점이 있다. KB국민카드는 신한카드를 제치고 업계 1위를 넘볼 수 있고, 하위권인 우리카드와 하나카드는 2위권으로 진입할 수 있다.

특히 우리금융은 다른 금융지주보다 비은행 강화에 가장 목이 마르다. 최근 포스증권과 우리종합금융을 합병해 증권업 재진출을 확정했고, 롯데손보의 인수전에도 뛰어들었다. 롯데카드 인수를 통해 우리카드를 업계 상위권으로 끌어올린다면 임종룡 회장이 지난해 취임 이후 줄곧 강조해 온 비은행 포트폴리오 완성에 바짝 다가설 수 있게 된다.

현재 우리금융 자회사로 자리잡은 아주캐피탈(현 우리금융캐피탈)의 경우도 우리은행이 인수에 나선 사모펀드에 1000억원가량 출자했고, 이후 자회사로 편입한 바 있다. 지분을 보유하고 있는 만큼 향후 지분 추가 매입은 더 수월할 수 있다는 얘기다.

다만 카드업계는 가맹점수수료 수익을 확대하기 어려운 시장인 데다, 고금리 여파로 조달 비용 부담도 큰 상황이다. 업황 전망 역시 밝지만은 않다. 이 때문에 임 회장이 차라리 투자금을 빠르게 회수해 향후 비은행 계열사 강화를 위한 실탄으로 활용하는 게 더 낫다고 판단할 수도 있다.

우리은행은 2019년 3687억원을 투입해 롯데카드 지분 20%를 확보했는데, 지난해 말 기준 우리은행은 롯데카드의 장부금액을 5874억원으로 평가했다. 지분 매각이 현실화된다면 최소 2000억원의 차익을 올릴 수 있게 될 것이란 평가다.

다만 아직 롯데카드의 매각이 본격화되지 않은 만큼 각 금융지주사들도 선을 긋는 모양새다.

금융권 관계자는 "금융지주사가 롯데카드를 인수하면 카드업계에서 상위권으로 치고 올라갈 수 있을 것으로 보인다"며 "카드업황 등을 고려할 때 적정한 가격이 아니라면 매각이 쉽지 않을 것"이라고 말했다.