이사회 결의·주주총회 안건 통과해야 가능한

발행 예정 주식총수·채권발행 한도 확대키로

|

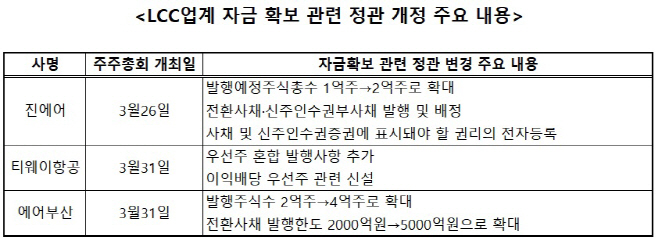

18일 항공업계에 따르면 LCC 가운데 가장 먼저 정기 주총을 여는 곳은 오는 26일 개최하는 진에어다. 진에어는 이날 주총에서 정관 변경 안건을 처리한다. 이를 통해 발행예정주식총수를 1억주에서 2억주로 늘리기로 했다. 지난해 11월 이미 유상증자를 통해 1050억원 규모 자금을 확보하면서 주식수가 늘어난 상태다. 발행예정주식총수는 정관상 한도인 1억주에 못미치는 4500만주지만, 이를 바꾸려면 이사회 결의를 거쳐 임시 주총도 진행해야 하는 만큼 선제적으로 미리 발행예정주식총수를 늘려놓는 것으로 보인다. 이와 함께 진에어는 전환사채와 신주인수권부사채와 관련한 정관도 재정비한다. 채권 발행은 유상증자와 함께 기업이 자금을 조달하는 방법 중 하나다.

한진그룹에 아시아나항공과 같이 인수되는 에어부산도 발행예정주식총수를 2억주에서 4억주로 확대하는 정관 변경 안건을 오는 31일 의결한다. 에어부산도 지난해 말 한 차례 835억원 규모 유상증자를 단행한 바 있다. 아울러 전환사채 발행한도도 2000억원에서 5000억원으로 확대한다. 진에어와 마찬가지 맥락이다.

최근 사모펀드 JKL파트너스로부터 800억원 규모 자금 유치에 성공한 티웨이항공은 우선주 발행과 관련한 정관을 재정비한다. 티웨이항공이 이번에 자금 유치한 방식은 제3자 배정방식 유상증자다. 경영권 참여를 위한 지분율 다툼이 필요없는 우선주를 발행하는 데 JKL파트너스가 투자목적으로 설립한 더블유밸류업유한회사가 참여하는 식이기 때문이다. 티웨이항공은 이번에 조달한 자금을 항공기 리스비와 유류비 등 운영자금으로 사용한다는 계획이다. JKL파트너스가 자금을 대주는 대신 티웨이항공 사외이사로 강민균 JKL파트너스 부사장이 신규 선임된다.

코로나19 사태 직격탄을 맞고 여행 수요가 사실상 ‘제로(0)’에 가까워지면서 대한항공의 아시아나항공 인수 등 항공산업이 재편되고 있는 일련의 과정 중에서 이사회 결의와 주요 주주들의 반대표 행사 등을 봐온 터라 선제적으로 대응하는 모습이다. 이달 대한항공이 아시아나항공 인수를 위한 3조3000억원 규모 유상증자가 흥행에 성공하기까지 많은 우여곡절이 있던 탓이다. 지난해 당시 대한항공이 조 단위 대규모 유상증자를 단행하기 위해선 발행예정주식총수를 크게 늘려야 했지만 주요 주주였던 국민연금이 반대표를 행사하면서 임시 주총장에서 표 대결이 벌어진 바 있다.

한편 LCC업계 1위사인 제주항공은 자금 확보와 관련한 정관 변경 안건은 이번에 없는 것으로 나타났다. 제주항공은 지난해 이미 1506억원 규모 유상증자를 단행한 데 이어 정부로부터 정책금융 1656억원, 기안기금 321억원을 수혈받은 바 있다.