3만여 주 매입땐 지분 20%로 상승

올해 역대 최대치 실적 달성 가능성

불안한 증시환경 속 책임경영 강조

|

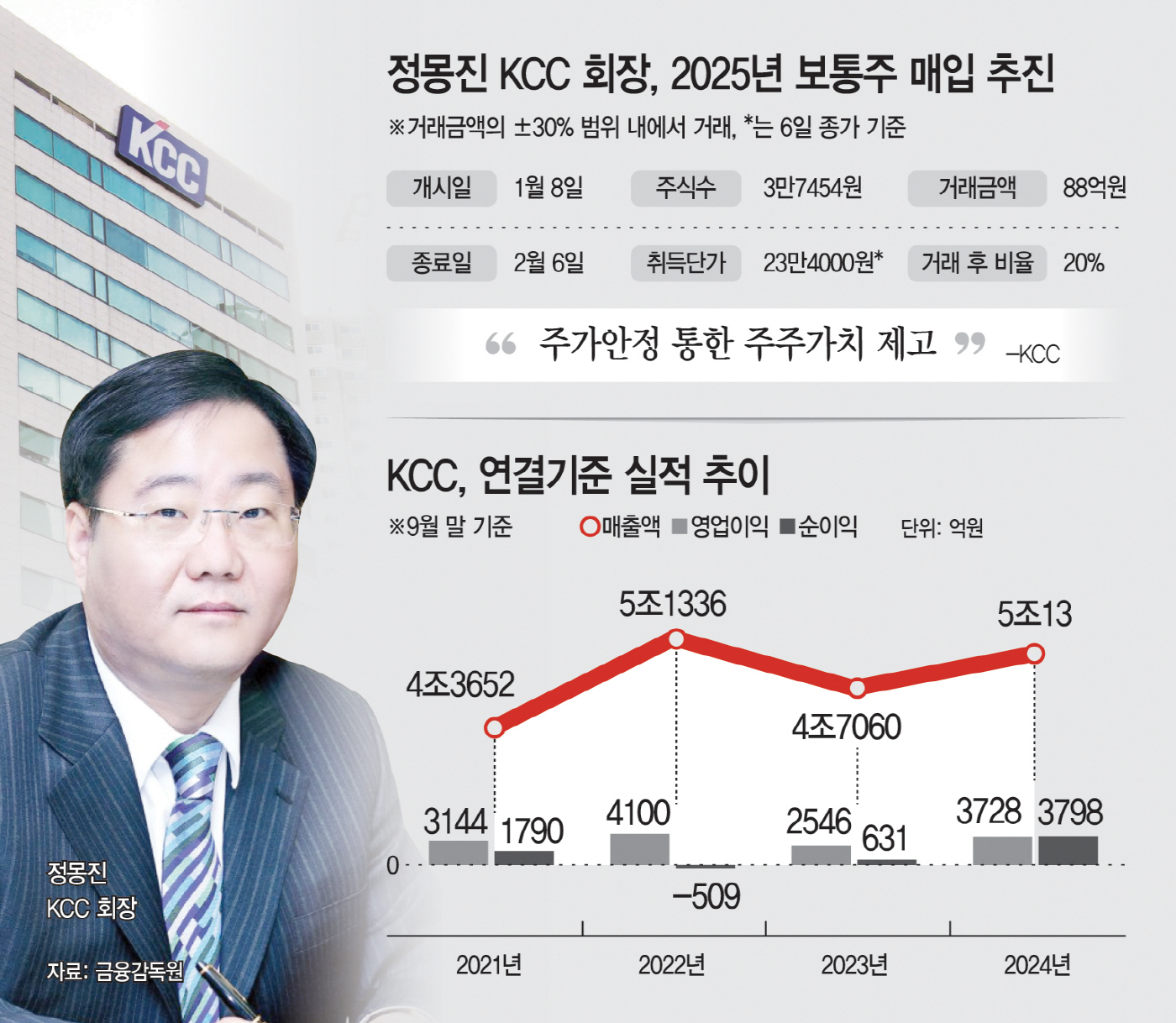

12일 KCC에 따르면 정몽진 회장은 내년 1월 8일부터 2월 6일까지 약 88억원의 주식을 장내 매수할 계획이다. 기준가는 지난 6일 종가인 23만4000원이며, 해당 가격으로 3만7454주를 매입할 경우 회사 지분을 기존 19.58%에서 20.00%로 소폭 상승한다.

KCC 관계자는 "거래금액(약 88억원)의 30% 범위 내에서 줄이고 늘릴 수 있다는 조건을 달아 놓은 만큼, 20%를 초과하는 지분을 확보할 수 있다"고 말했다.

앞서 KCC가 총 두 차례에 걸쳐 2000억원 규모(지분율 17.2%)의 자사주를 매입하는 과정에서 1주당 주가는 15만500원(2020년 9월 21일)에서 28만7500원(2022년 8월 29일)로 상승하는 만큼, 정 회장의 입장에선 주가 반등을 기대하고 있다.

당장 올해 역대 최대치의 실적이 기대되는 데다, 내년엔 역대 최대치 실적을 갈아치울 것으로 관측되고 있어서다. 실제 올 3분기까지 연결기준으로 영업이익은 전년 대비 46.4% 증가한 3728억원에 달한다. 이는 지난해 영업이익(3125억원)을 뛰어 넘은 실적이다. 일부 증권가에선 올해 영업이익이 5000억원에 근접할 것이라고 추정했다.

윤재성 하나증권 연구원은 "내년 실리콘 및 도료 추정 영업이익은 각각 1662억원, 2000억원 이상으로 전사 영업이익은 5536억원에 이를 것으로 관측된다"며 "이는 올해에 이어 내년에도 재차 사상 최대치를 경신할 전망이다. 2022년 사이클 대비 2024~2025년 회사의 가치 재평가 가능성이 높아질 것"이라고 말했다.

현재 증시 환경은 외부 요인으로 인한 불확성이 큰 편이다. 엔캐리 트레이드 청산 우려, 트럼프 재집권으로 인한 불확실성 확대 등의 여파로 올 7월부터 하락해 왔는데, 최근엔 탄핵 정국 등 외부 요인이 연이어 부각 됐다. 이에 기업들뿐만 아니라 경영진들은 주가 방어를 위해 힘을 쏟고 있다.

실제 올 초부터 지난달 29일까지 금융감독원 기준으로 유가증권시장 자사주 취득 공시 건수는 총 80건에 달한다. 이는 지난해 같은 기간(60건) 보다 20건 늘어난 수치다. 공시일 기준으로 자사주 취득액은 3조1785억원(2023년)에서 10조9424억원(2024년)으로 244% 급증했다.

김상준 애경산업 대표(3월·9월), 김희선 디지털대성 대표(4월), 박문서 동원산업 지주부문 대표(11월) 등 경영진도 마찬가지다. 동원산업은 보통주 1주당 신주 0.1주를 배정하는 무상증자를 결정했다. 각 업체별 시가총액을 고려하면 대규모 매수는 아니지만, 책임경영과 함께 주가를 끌어올리겠다는 의지를 외부에 보여줬다는 평이다.

자사주 매입 후 유통 주식 수가 줄어들면서 주당순이익(EPS)이 증가하면서 주가 상승을 기대할 수 있기 때문이다. 자사주엔 배당이 나오지 않는 만큼, 지분율보다 더 많은 배당을 받을 수 있다. KCC의 경우 적극적인 배당 정책으로 1주당 배당금이 △5500원(2019년) △5700원(2020년) △7000원(2021년) △8000원(2022년) 등으로 꾸준히 올랐다.

KCC 관계자는 "주주 및 이해관계자의 편의성을 높이는 한편, 윤리·준법·환경경영 등 비재무적 가치의 중요성을 바탕으로 지속가능한 기업으로서의 책임과 역할을 다 하겠다"고 말했다.