연간 기준 최대 18% 실적 개선 전망

하나, 환원율 4.2%포인트 올리며 37.2%

중장기 목표치 최대 50%까지 상향

|

9일 금융정보업체 에프앤가이드에 따르면 올해 1분기 KB·신한·하나·우리 등 4대 금융지주의 당기순이익 컨센서스 합계는 4조1604억원으로 집계됐다. 전년 동기 대비 15% 감소할 것이란 관측이다.

금융지주사들의 1분기 실적 부진의 원인은 홍콩 H지수 ELS 자율배상에 따른 것이다. 금융지주사들의 핵심 계열사인 은행들이 ELS 사태에 따라 각각 자율배상을 결정, 투자자들에게 배상금 지급을 해야 하기 때문이다.

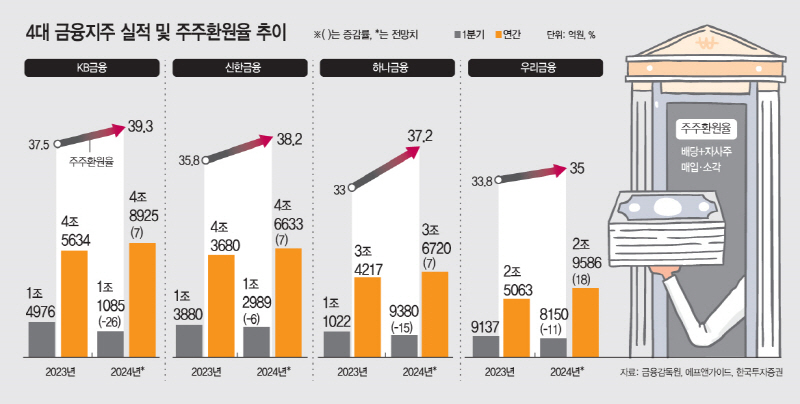

다만 이는 일회성 손실인 만큼 연간 기준으로는 실적 개선이 이뤄질 것으로 예상된다. KB금융은 올해 4조8925억원, 신한금융은 4조6633억원의 순이익을 올릴 것으로 예상됐다. 전년 대비 각각 7%씩 늘어난 수준이다. 하나금융은 7% 늘어난 3조6720억원, 우리금융은 18% 확대된 2조9586억원의 순이익을 기록할 것으로 관측됐다.

연간 호실적이 예상되면서 금융지주사들은 주주환원 정책을 확대할 수 있는 여력이 충분할 것으로 보인다. 이에 따라 배당과 자사주 매입 및 소각 등을 통한 주주환원을 이어갈 것이란 전망이 나온다.

지난해 기준 KB·신한·하나·우리금융지주의 평균 주주환원율은 35%였는데, 올해는 2%포인트 개선된 37%로 확대될 것이란 관측이다. 회사별로 지난해 주주환원율을 살펴보면 KB금융은 37.5%, 신한금융 35.8%, 하나금융 33%, 우리금융 33.8% 등이었다.

증권가에서는 금융지주사들이 주주환원 정책 강화를 지속할 것으로 보고 있다. 한국투자증권은 KB금융의 주주환원율이 지난해 37.5%에서 올해 39.3%로 개선될 것으로 예상했다. KB금융은 4대 금융지주 가운데 주주환원율이 가장 높을 것으로 보인다. 이어 신한금융 38.2%, 하나금융 37.2%, 우리금융 35.0% 순이다.

전년 대비 증가폭이 가장 높은 곳은 하나금융으로, 4.2%포인트 높아질 전망이다. 이어 신한금융(2.4%포인트), KB금융(1.8%포인트), 우리금융(1.2%포인트) 순이다

금융지주사들은 실적발표 컨퍼런스콜 등을 통해서 주주환원 정책을 강화하겠다는 의지를 강조해왔다. KB금융은 보통주자본비율(CET1)이 13%를 초과하는 자본을 주주환원의 재원으로 활용한다는 뜻을 밝혔고, 신한금융 역시 중장기 주주환원율 목표치를 40%로 잡고 있다.

하나금융은 중장기적으로 주주환원율을 50%까지 확대한다는 목표다. 우리금융은 주주환원율을 점진적으로 높여갈 계획이며, CET1이 13% 이상이 될 때 주주환원율을 35% 이상으로 상향한다는 방침이다.

백두산 한국투자증권 연구원은 "국내은행 주주환원율은 20%대 중반에서 50%로 가는 여정의 중간 단계"라며 "주주환원율이 중기적 시계에서 점진적으로 상향되면서 자기자본이익률(ROE)에 걸맞는 밸류에이션 추가 개선이 발생할 것"이라고 말했다.