새마을금고 등 상호금융권 2조원대 매도에 채권시장 '출렁'

미국 기준금리 인상 분위기에 엎친데 덮친 격

카드사 연체율 상승 우려

|

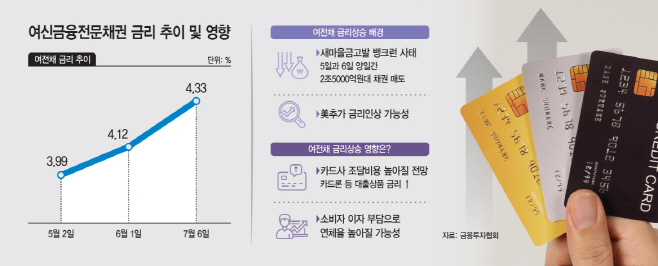

9일 금융투자협회에 따르면 여전채(AA+, 3년물) 금리는 지난 6일 기준 연 4.33%를 기록했다. 지난 3월2일 연 4.5%였던 금리는 5월초 연 3% 후반대까지 떨어졌으나 6월 들어 다시 반등해 연 4%대를 넘어선 이후 줄곧 상승세를 타고 있다.

채권금리가 오른 이유는 최근 미국 기준금리 인상 분위기 때문이다. 최근 장기화된 긴축기조에도 미국 노동시장이 과열되고 있다는 지표가 추가되면서 미국 Fed가 이달 금리인상을 재개할 것이란 관측이 나오고 있다. 실제 지난 6월 FOMC 의사록에도 연내 추가 금리인상이 이어질 것이라는 긴축 메시지가 담겼다.

여기에 새마을금고의 뱅크런 사태로 채권금리가 더욱 상승할 것이란 관측에 무게가 실린다. 새마을금고 등 상호금융권이 유동성 확보를 위해 지난 5일과 6일 매도한 채권이 2조5000억원에 달하는 것으로 집계됐다. 이처럼 새마을금고가 보유 채권을 급매로 내놓는 양상이 지속될 경우 금리 상승 압력은 피할 수 없을 것으로 보인다.

채권 금리 상승은 카드사들에게 악재로 작용할 전망이다. 카드사는 수신(예·적금) 기능이 없어 주로 여신금융전문채권(여전채)를 통해 자금을 조달해 대출상품을 공급한다. 그런데 여전채 금리가 상승하면 자금 조달 비용이 높아질 수밖에 없고, 카드론 등 대출상품 금리도 끌어올린다.

문제는 카드사 연체율이다. 실제 신한·KB국민·삼성·현대·하나·우리·롯데카드 등 7개 전업 카드사의 연체율(1개월 이상 원리금 연체 기준)은 1.5%로 전년 말대비 0.4%포인트 상승했다. 고정이하 여신비율은 같은 기간 0.3%포인트 오른 1.1%를 기록했다. 연체율과 고정이하 여신비율이 높아질수록 곳간에 쌓아놓아야 할 대손충당금 적립 규모는 늘어나게 되고, 이는 카드사 실적에 타격을 준다. 7개 카드사의 충당금 커버리지 비율은 올 1분기 291.7%로, 전년 말(354.9%) 대비 17% 가량 하락했다. 그만큼 충당금을 더 쌓아야 한다는 얘기다.

카드사 실적도 올들어 하락세를 걷고 있다. 올 1분기 7개 전업 카드사의 순이익은 5725억원으로 전년 동기 대비 24% 가량 줄었다. 나이스신용평가도 최근 보고서를 통해 "카드사 전반적으로 매우 우수한 수준의 자산건전성 지표를 유지하고 있지만, 중단기간 높아진 금리 수준이 지속될 것"이라며 "다중채무자를 중심으로 건전성 저하 압력이 상당기간 지속될 수 있다"고 강조했다.