5대 은행 해외 부동산 대체투자 8조2천억

25개 증권사 14조4천억

투자손실 규모 확대 가능성

금융권 보수적 리스크 관리 체계 강화 방침

|

5대 은행과 25개 증권사에 대한 해외 부동산 익스포저가 20조원을 훌쩍 넘어서고 있기 때문이다. 특히 해외 부동산시장 침체가 올해도 지속될 것으로 예상되면서 잠재 부실이 현실화되는 등 건전성 리스크에 적신호가 켜질 수 있고, 이는 곧 수익성 악화로 이어진다는 우려다.

이에 은행과 증권사들은 해외 부동산 투자와 관련해 리스크 관리 체계를 한층 강화해 나가기로 했다.

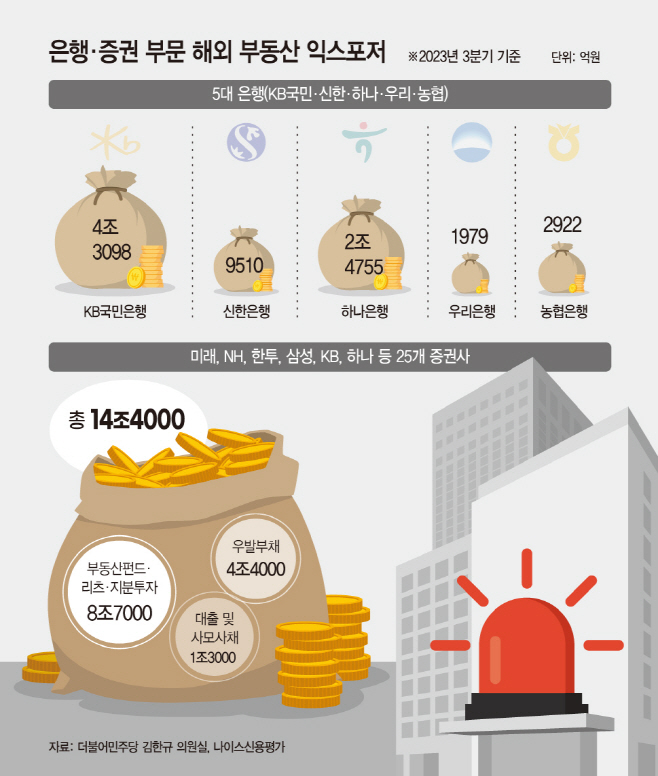

19일 국회 정무위원회 소속 김한규 의원과 금융권에 따르면 KB국민·신한·하나·우리·농협은행 등 국내 5대 은행의 해외부동산 대체투자 자산(2023년 9월 말 기준)을 보면 총 8조2264억원이다. 은행별로는 국민은행이 4조3098억원으로 가장 많았고 하나은행이 2조4755억원으로 그 뒤를 이었다. 신한은행이 9000억원대였고, 농협은행과 우리은행은 2000억원대를 기록했다.

게다가 일부 은행에선 지난해 3분기 예상 손실에 따라 적게는 수십억원에서 많게는 수백억원가량 충당금도 적립했다.

문제는 올해 해외부동산 대체투자 자산 중 상당규모 만기가 도래한다는 점이다. 올해 연말까지 만기가 도래하는 규모는 1조6000억원에 육박하고 있다. 미국을 포함해 글로벌 상업용 부동산 가격이 하락하는 등 해외 부동산시장 경기가 악화되면서 관련 투자 손실 규모는 더욱 커질 수 있다는 얘기다.

해외 부동산 리스크는 증권사도 마찬가지다. 나이스신용평가에 따르면 미래, NH, 한투, 삼성, KB, 하나, 메리츠, 신한투자증권 등 25개 증권사들의 해외 부동산 익스포저는 작년 3분기 기준 총 14조4000억원이다.

투자 형태별로는 부동산펀드 및 리츠·지분투자 형태가 8조7000억원으로 가장 많다. 이어 부동산펀드를 기초자산으로 한 유동화증권에 제공한 신용공여 등 우발부채가 4조4000억원이고, 대출 등이 1조3000억원 규모다. 용도를 보면 상업용 부동산이 대부분을 차지하고 있다.

이예리 나이스신용평가 선임연구원은 "지난해 4분기 해외부동산 관련 손실을 추가로 인식했지만, 임차수요 감소와 고금리 기조의 지속이 해외 부동산 시장에 부정적인 요소로 작용하고 있어 국내 증권사들의 해외 부동산 익스포저에 대한 추가손실발생 가능성이 상존한다"고 진단했다.

지난해에도 미래에셋증권과 하나증권, 메리츠증권, 신한투자증권 등 주요 증권사들이 해외 부동산 익스포저에 대한 대규모 손실을 인식하면서 실적 부진을 겪었다.

이에 금융권은 대응방안 마련에 적극 나서고 있다. 미국 상업용 부동산 (CRE) 시장이 고금리와 근무환경 변화 등으로 냉각됐기 때문이다. 국제금융센터는 이달 8일 '미국 상업용 부동산 시장 동향 및 은행권 영향' 보고서를 통해 2022년 이후 고강도 긴축과 원격근무 확대, 전자상거래 증가 등 구조적 변화로 상업용 부동산 가치가 지난해 큰폭으로 하락하면서 모기지 부실 우려가 점증되고 있다고 분석했다. 오피스, 아파트를 중심으로 수요가 급감하면서 전체 CRE 가격은 2022년 7월 고점 대비 약 11%, 오피스(도심업무지구)는 약 40% 급락했다.

은행권은 부동산 시장 냉각 우려 증대에 따라 현재 운용 규모를 유지하면서 기존 부동산 대체투자 자산 모니터링을 강화한다는 방침이다. 또 현지 자산 실사와 컨퍼런스 콜 등을 통한 대규모 공실 등 이벤트 발생 자산을 관리할 계획이다.