IB 강화 조직개편 추진… 수익 다각화

"건전성 저하 가능성 등 모니터 필요"

|

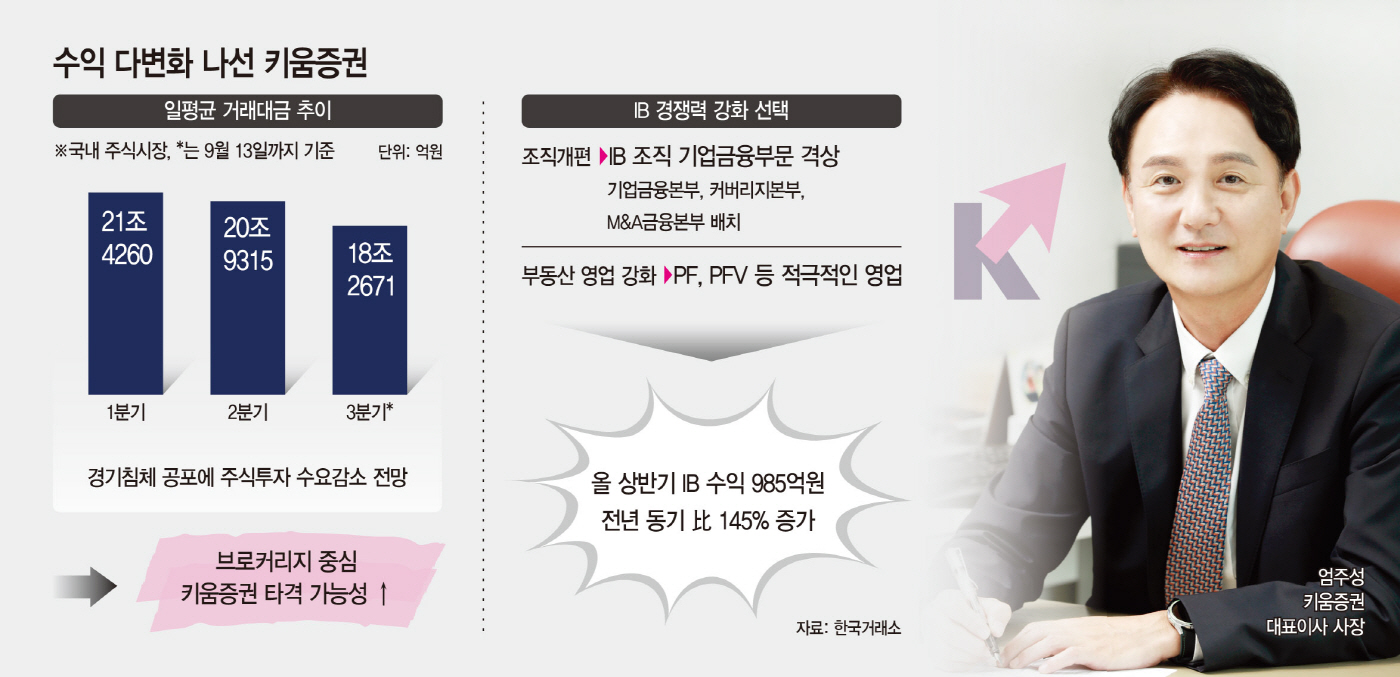

시장은 투자은행(IB) 부문 수익 강화에 나선 키움증권의 대응에 주목하고 있다. 엄주성 사장은 취임 후 IB를 강화하는 조직개편을 단행, 수익구조 다변화에 나섰다. IB조직을 기업금융부문으로 격상시키고, 기업금융본부, 커버리지본부, M&A금융본부를 산하에 배치했다. 부동산 프로젝트파이낸싱(PF)을 담당하는 구조화금융본부를 부문으로 격상시키며 힘을 실었다.

이에 올해 상반기 IB에서 작년 반기보다 2배 이상 많은 수익을 거뒀다. 전통IB의 성과와 함께, 그동안 안정적으로 관리되던 부동산 위험노출액(익스포저) 등을 내세운 적극적인 부동산 영업 덕분이다.

다만 부동산 확장에 따른 재무구조 악화 우려는 커지고 있다. 작년 내부통제 문제로 곤욕을 치렀던 키움증권 입장에서는 부동산 영업과 관련된 리스크관리 또한 중요하다.

19일 에프앤가이드에 따르면 키움증권의 3분기 당기순이익 추정치는 1746억원으로 전년 동기 대비 14.5% 감소할 것으로 예상됐다.

3분기부터 본격화되고 있는 주식시장 침체 영향 때문으로 분석된다. 7월 들어 일평균 거래대금 20조원이 무너졌으며, 경기침체 공포가 본격화된 지난달 5일 이후 주식에 대한 투자심리가 한풀 꺾였다는 평가다.

실제 1분기 21조4260억원. 2분기 20조9315억원이던 일평균 거래대금은 3분기(9월 13일까지) 18조2671억원으로 줄었다. 월별로 살펴보면 7월 19조4732억원, 8월 18조1968억원, 9월 15조6407억원으로 감소세가 뚜렷했다.

브로커리지 중심의 수익구조를 가진 키움증권 입장에선 악재다. 여기에 키움증권은 운용자산 손익 감소도 예상된다. 다른 증권사의 경우 운용자산에 채권 비중이 커 금리인하로 인한 수익성 개선 기대감이 존재하지만, 키움증권은 운용자산에 주식 비중이 높아 증시 위축이 부담으로 작용할 수 있다.

이에 키움증권 수익 다변화의 핵심인 IB 부문의 성과가 중요해졌다. 엄주성 사장은 취임 후 주요 과제 중 하나로 수익 다각화를 내세웠고 IB 부문 경쟁력 강화에 힘썼다.

조직개편을 통해 IB 조직을 기업금융 부문으로 격상, 산하에 기업금융본부(ECM 담당)와 커버리지본부(DCM 담당), M&A금융본부(인수금융 담당)를 배치했다. DCM 등 대표적인 전통 IB맨으로 불리는 구성민 전무를 승진과 함께 기업금융부문장으로 임명했다.

DCM에서는 우리금융지주·대한항공·두산·롯데·한진·현대카드 등 현재까지 2조원이 넘는 회사채 딜을 따냈으며, 지오영 인수금융과 세아FS 인수금융 리파이낸싱(자금재조달)을 주선했다

또한 그동안 안정적으로 관리된 부동산 관련 위험노출액 등을 바탕으로 적극적인 부동산 영업을 펼쳤다. GS건설의 송도 개발(2500억원)과 포스코이앤씨의 신길5동 개발(2400억원), 부천상동 홈플러스 개발(2500억원)에 참여했다.

이는 성과로 이어졌다. NICE신용평가에 따르면 키움증권의 상반기 IB 수익은 985억원으로 전년 동기보다 무려 145% 늘어났다.

문제는 재무건전성 악화와 투자손실 우려 가능성이 커졌다는 점이다. 지난해 말 1조5225억원이던 우발부채는 올 6월 말 1조9369억원으로 27.2% 증가했다. 작년 35.6% 자기자본 대비 우발부채 비중은 올해 상반기 41.8%까지 상승했다. 여전히 양적 부담이 크지 않은 수준이지만, 사업을 빠르게 확정하면서 빠른 속도로 우발부채가 늘었다.

윤재성 NICE신용평가 수석연구원은 "최근 빠르게 늘어난 본PF 익스포저와 기업금융을 중심으로 늘어난 대출금 및 LOC 우발부채 등을 중심으로 건전성 저하 가능성 및 손실위험에 대해 모니터링이 필요하다"며 "향후 부동산익스포저 증가 추이와 질적 위험에 대해서도 살펴볼 예정이다"고 밝혔다.

키움증권은 선별적인 투자와 셀다운(인수 후 재매각)을 통해 대응하고 있다고 설명했다. 실제 1분기 말 기준 49%까지 올랐던 자기자본 대비 우발채무 비중도 2분기 말 41.8% 떨어뜨리는 등 건전성 관리도 신경 쓰고 있다고 덧붙였다. 키움증권 관계자는 "우량딜에 대한 선별적인 투자와 셀다운을 통해 리스크관리를 병행하고 있다"고 말했다.