유럽탄소배출권 시장 의존…경기회복과도 밀접한 연관

|

탄소배출권은 온실가스(탄소) 감축 의무 부담국이 개발도상국 등에 배출 저감 설비 등을 설치해주고 그 대가로 온실가스를 배출할 수 있는 권리를 말한다. 이 배출권은 시장에서 거래가 가능하며, 기업들은 할당받은 범위 내에서만 온실가스를 내보낼 수 있다.

◇친환경 투자심리 ‘강화’…수익률↑

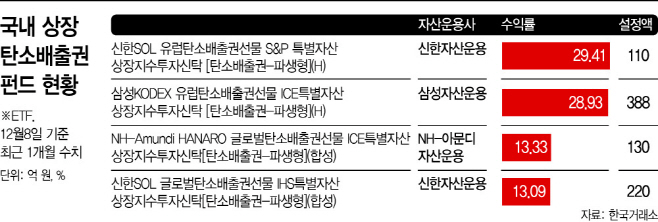

8일 한국거래소에 따르면 신한자산운용의 ‘신한SOL 유럽탄소배출권선물 S&P특별자산 상장지수투자신탁[탄소배출권-파생형](H)’의 최근 1개월 간 수익률은 29.41%를 기록했다. 이 기간동안 거래된 모든 펀드와 상장지수펀드(ETF) 가운데 가장 높은 수익률이다. 이어 삼성자산운용이 상장한 ‘삼성KODEX 유럽탄소배출권선물 ICE특별자산 상장지수투자신탁[탄소배출권-파생형](H)’는 28.93%의 수익률을 나타냈다.

또 국내 증시에서 거래되는 ‘NH-Amundi HANARO 글로벌탄소배출권선물 ICE특별자산 상장지수투자신탁[탄소배출권-파생형](합성)’과 ‘신한SOL 글로벌탄소배출권선물 IHS특별자산 상장지수투자신탁[탄소배출권-파생형](합성)’의 최근 1개월간 수익률은 각각 13.33%, 13.09%로 집계됐다. 이들 4개 펀드의 평균 수익률은 21.19%에 달한다.

최근 이들 펀드가 고공행진을 이어가는 이유는 기초자산이 되는 ‘탄소배출권’에 대한 투자심리가 강화되고 있어서다. 수익률 1위를 기록한 ‘SOL 탄소배출권 S&P 상장지수투자신탁’은 ‘S&P GSCI Carbon Emission Allowances(EUA) ER(Excess Return)’를 기초지수로 구성된 펀드다.

지난 9월 28일에 설정된 삼성자산운용의 ‘KODEX 유럽탄소배출권 ICE 상장지수투자신탁’은 ‘ICE EUA Carbon Futures Index Excess Return’를 기초지수로 삼는다. 이후 유럽탄소배출권 관련 장내파생상품과 관련 ETF, 국내 채권 집합투자증권에 분산투자를 진행해 리스크를 낮추는 방식으로 운용된다.

아울러 유럽에 천연가스 공급 차질이 악화되면서 탄소배출권을 필요로 하는 기업이 늘어났다는 점도 호재로 작용했다. 실제로 뉴욕상업거래소(NYMEX)에서 지난 3일(현지시간) 천연가스 가격은 1MMBtu 당 4.13달러에 거래됐다. 지난해 12월 28일 거래가인 2.33달러 대비 2달러 가까이 상승한 가격이다. 천연가스 공급이 줄어들면서 유럽 기업들이 석탄을 활용하고 있는 만큼 탄소배출권 가격이 계속 상승하고 있다.

현재 대부분의 탄소배출권은 성숙한 유럽탄소배출권 시장에 의존하고 있다. 탄소배출 감소를 위한 세계각국의 정책이 강화되는 점을 고려하면 탄소배출권 가격의 지속적인 상승이 예상되는데, 지수가 획일적으로 돼 있어 조정을 받기 쉽다. 특히 경기 하락국면이나 기후변화 관련 정책이 약화될 경우 탄소배출권 가격이 조정 받을 가능성이 큰 것으로 알려졌다.

자산운용업계 관계자는 “탄소배출권 펀드는 가장 큰 시장인 유럽을 기초자산으로 삼는 경우가 대부분”이라며 “반도체, 수소, 이차전지 등 ESG(환경·사회·지배구조)적인 요소가 주목받으면서 추가 상승세가 예상되긴 하지만 지수 조정시 손실이 발생할 가능성도 존재하기 때문에 투자에 유의해야 한다”고 말했다.