|

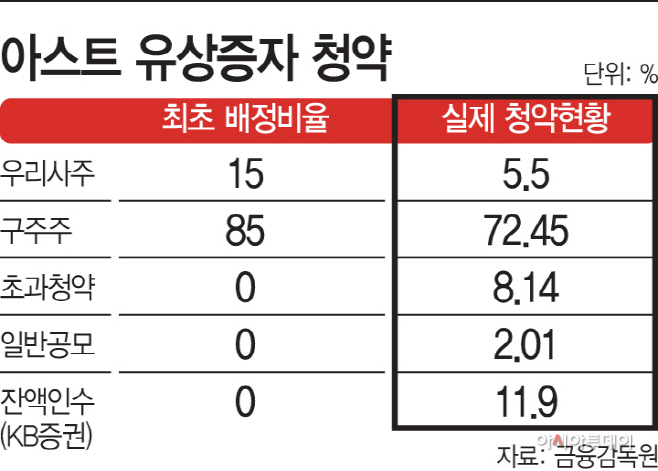

아스트가 최근 진행한 유상증자에서 우리사주, 구주주 등의 청약이 86.09%에 달했지만 일반 공모 청약이 2.01%에 그친 영향이 크다. 일반 공모 뒤 남은 11.9%는 KB증권이 인수계약서에 의거해 인수한 상태다. 이번 931억5000만원의 유상증자는 아스트가 지난 3월 미국 항공기 제조업체 트라이엄프로부터 인수한 엠브라에르 E-젯 2 동체 납품 계약 양수대금 1억1500만달러(약 1300억원) 지불과 재무구조 개선을 위해 시작됐다.

아스트는 6일 “KB증권과 함께 유상증자 전체 발행주식수 중 11.90% 처리 방안을 협의하고 있다”며 “내주께 처리 방안이 나올 것으로 보인다”고 밝혔다.

일반 공모 청약률이 저조한 배경에 대해선 주가 하락에 대한 우려를 꼽았다. 아스트 관계자는 “주가가 공모가(9500원) 아래로 떨어질 것을 우려해 일반 공모 청약률이 낮은 것으로 보인다”고 분석했다.

그러나 일각에선 이스트 유상증자 규모가 시가총액(1712억·5일 기준)의 54.35%에 달하고, 최대주주가 업체에 대한 확신이 없었기 때문에 일반 공모 청약이 저조했다고 보고 있다. 김희원 대표와 특수관계인 이종운씨의 보유 주식비율이 종전 21.77%에서 유상증자 뒤 16.59%로 5.18%p 줄어들고, 우리사주조합원 배정비율(5.5%)이 우선배정비율(15%)의 절반도 못 미친 것을 근거로 내놨다.

아스트는 이 같은 지적에 지난해 민항공기 동체 제작 수주 획득과 올해 사업권 인수로, 항공기 모델 수명인 2040년까지 안정적인 매출이 확보됐다고 반박했다. 국·내외 수주 잔고가 약 2조5000억원에 달하고, 미국 보잉 B737 모듈 조립체 수주(2011년) 뒤 엠브라에르의 E2기종 동체조립 프로그램 협력사로 선정(2018년)됐다는 판단에서다.

아스트 관계자는 “보잉737 맥스의 대체품이 에어버스 A320을 제외하면 없고, (기체 인도가) 조금 늦어도 수주 물량이 7~8년치에 이른다”며 “기체가 판매되는 한 사업권이 계속 유지되는 만큼 사업성 자체는 좋다”고 설명했다. 또한 “구주주가 사업성에 높은 점수를 주며 (8.15%의) 초과청약이 발생됐는데 기존 일반 공모 이전까지의 청약률은 회사 기대 보다 높은 수준”이라고 덧붙였다.

증권업계 일각에서도 아스트가 수주 잔고 증가세, 보잉 생산량 증가 계획 및 엠브라에르 외 신규 매출 발생을 통한 외형 성장 가속화 등을 이유로 낙관적으로 봤다. 김동하 한화투자증권 연구원은 “사업권 인수에 따라 수주 잔고가 25억달러에서 35억달러로 증가할 것”이라고 예상했다.