|

20일 업계에 따르면 도시바의 원전사업 손실규모는 시장 예상을 뛰어넘는 63억달러(약 7조3000억원)에 달하는 것으로 집계된다. 도시바의 반도체 사업에 정통한 관계자는 “이 같은 손실규모에도 일본 정부는 핵심기술인 반도체사업을 한국에 매각하는 데 거부감이 크다”면서 “SK하이닉스가 도시바 반도체를 사들여 어떻게 육성해나갈 것인지 구체적이고 매력적인 경영비전을 어필해야 할 것”이라고 내다봤다. 이어 “매각할 지분 비율, 경영권 매각 여부 등을 고려한 최종 매각방안은 4월께나 결정될 것으로 보인다”고 예상했다.

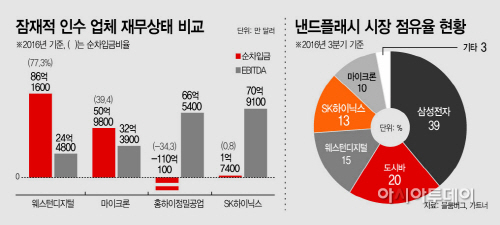

낸드플래시 분야에서 삼성전자만큼 독보적인 위치를 확보하지 못한 SK하이닉스는 도시바를 놓칠 경우, 웨스턴디지털이나 마이크론에 시장점유율을 한번에 빼앗길 수 있다. 도시바가 경영권을 포함해 반도체사업부 지분 절반 이상을 매각하게 되면, 낸드플래시 기술이 경쟁업체로 흘러 들어갈 위험성이 커진다.

◇아무리 어려워도 韓에는 안 판다

웨스턴디지털(WD)은 도시바 반도체사업 지분 인수전에서 가장 유력한 후보로 꼽힌다. 안기현 한국반도체산업협회 상무이사는 “도시바가 WD와 오랜 협력관계를 맺어온 만큼, 지분 일부를 매각해도 경영권은 그대로 유지하는 등 좀 더 긍정적인 ‘딜’을 할 수 있을 거라 생각하는 경향이 있다”면서 “반면 한국기업이 인수할 경우 경영·인력운영 면에서 어쩔 수 없이 종속돼야 한다는 부담이 있을 것”이라고 말했다. 친분을 유지해온 미국과 손잡는 게 향후 사업유지에 유리할 거라는 믿음이 도시바 내부에 깊게 깔려있다는 분석이다.

이미 삼성전자에 한번 뒤처진 경험으로 인해 더 이상 한국기업에 시장을 내주지 않겠다는 심리도 작용할 것으로 보인다. 안 이사는 “SK하이닉스가 도시바 지분을 인수하면 낸드플래시 시장에서 확실하게 2위를 굳히게 된다”면서 “일본 측에서는 이미 낸드플래시 시장의 주도권이 한국에 넘어간 상황에서 더 이상 시장 점유율을 뺏기지 않겠다는 의도도 있을 것”이라고 내다봤다. SK하이닉스는 도시바 지분 인수와 관련해 “어떠한 공식입장도 밝힐 수 없다”고 말했다.

◇자금조달·시너지 방안 고민하는 SK

도시바가 19.9%의 지분 매각에서 경영권을 포함한 지분 50% 매각으로 전환할 경우, 그 다음은 최태원 SK그룹 회장의 반도체 사업에 대한 의지와 SK하이닉스의 자금 동원력이 관건이 될 전망이다. 2012년 SK하이닉스를 인수를 결정한 것처럼, 또 한번의 큰 결정이 필요한 시기가 도래한 것으로 분석된다.

최 회장은 지난달 반도체 소재업체인 LG실트론 지분 51%를 6200억원에 인수키로 했다. 도시바의 반도체사업부 지분까지 인수할 경우, D램에 이어 낸드플래시 시장에서도 장기 성장동력을 확보할 수 있다. 도시바의 글로벌 낸드플래시 시장 점유율은 20%로 삼성전자 다음이다.

금융업계 관계자에 따르면 SK하이닉스는 3월7일 도시바 지분 인수 관련 재공시 예정일 전까지 내부 실사를 진행 중이다. 업계는 도시바 반도체사업부의 지분 20~50% 인수에 약 4조~10조원이 필요할 것으로 보고 있다. 주가매출비율(PSR) 적용 범위에 따르면, 글로벌 낸드플래시 시장 규모가 50조원, 도시바의 시장점유율이 20% 수준임을 감안했을 때 매출액은 10조원 안팎으로 추정된다.

SK하이닉스의 양호한 재무상태도 도시바 지분 인수 가능성을 높이고 있다. 한국투자증권은 “SK하이닉스가 올해 D램에서 대규모 이익을 낼 것으로 예상된다”면서 “감가상각전영업이익(EBITA) 규모는 14조원, 순현금도 크게 증가할 전망”이라고 말했다. 지난해 EBITA 규모 역시 SK하이닉스가 홍하이정밀공업·마이크론·웨스턴디지털보다 높았다.

일본 내부에서는 반도체 사업부를 100% 매각하는 방안도 제기된다. 니시조 도시오 니혼게이자이신문 논설위원은 도시바의 반도체사업 매각 방안에 대해 “어중간한 지분 매각이 아니라 반도체사업 전체를 매각해야 한다”면서 “인수 후보를 최대한 많이 확보해 최대 가격인 2조엔(약 20억원)에 매각한 뒤 이를 재원으로 다른 사업을 재정비하는 유연한 대처가 필요하다”고 설명했다.